前回の記事「ファイナンス分野の業務」では、CFOの担当領域の一つである「ファイナンス」分野の業務について、お伝えしました。

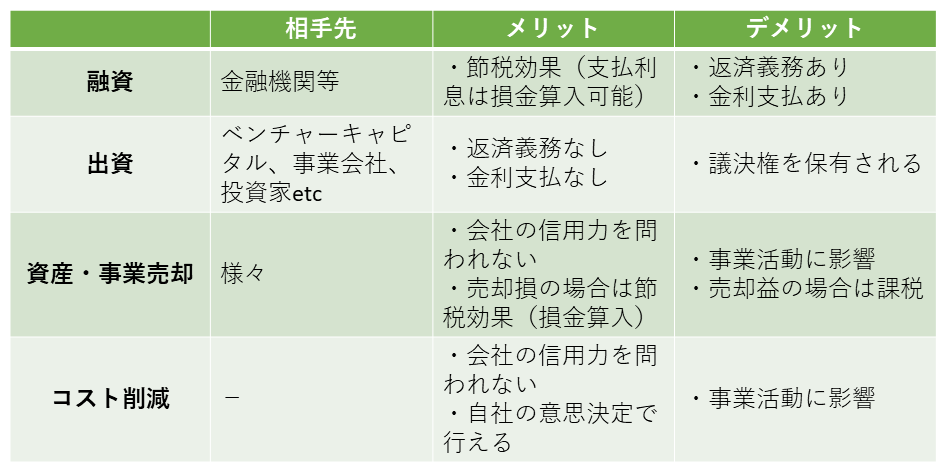

本記事においては、ファイナンス分野のうち重要な「資金調達」について書きます。資金調達の種類を比較するととともに、Debt(融資)調達についてのポイントをお伝えします。

(1)資金調達の種類

Debtとは、金融機関などからの融資、

Equityとは、投資家からの出資ですが、

DebtとEquity、組み合わせで資金調達戦略を練ることが重要です。

資金調達手段により貸借対照表の中身は大きく変動します。

CEOやCOOは資金さえ手に入ればその手段は問わないかもしれません。

一方、CFOはそうではありません。

資金調達手段によって貸借対照表の中身が変わります。例えば融資による資金調達であれば負債になり、出資による資金調達であれば純資産になります。

貸借対照表の中身によって投資家や金融機関等から会社がどのように評価されるかも変わります。

この点についてCFOはよく理解する必要があります。

投資家から評価される貸借対照表と金融機関から評価される貸借対照表は必ずしも一致はしません。

どのような資金調達が今この会社にとってベストの選択かを判断できるのは財務のプロであるCFOだけです。

(2)Debt(融資)での資金調達

DebtとEquityでは、まずはDebtでの資金調達を検討するのがよいでしょう。

なぜなら、Equityでの資金調達にあたっては、資金拠出元に通常会社の議決権を渡すことを伴うからです(種類株式という特殊なスキームを採る場合を除く)。議決権を他者に渡すことによって当該出資者が経営に口出ししてくる可能性があります。

会社法上、株主は議決権比率によって、以下の通りの権利を有します。

・33.3%以上(三分の一以上):特別な事項(※)に対して拒否権を有する

・過半数(50%超):特別な事項(※)を除き意思決定ができる

・66.7%以上(三分の二以上):特別な事項(※)も含め意思決定ができる

※特別な事項:会社の根本事項や株主の利益に関わるような意思決定。例えば、定款の変更や重要な資産や事業の取得や売却等。

上記をふまえると、出資をしてもらうことを引き換えに出資者がどの程度の議決権を要求するかとの比較においてEquity調達を検討する必要があります。

出資者に渡す議決権比率を小さくしてかつ大きな金額の出資を受けることが理想ですが、そのためには会社の価値(企業価値)を高く評価してもらう必要があります。事業の実績を積み、将来性をアピールできるようになるために一定の期間を要すると考えられます。

そのため、DebtとEquityでは、まずはDebtでの資金調達、すなわち金融機関から借り入れを検討することがよいと考えます。

(3)金融機関融資の種類

金融機関融資は、

・プロパー融資

・信用保証協会保証付融資

に分けられます。

プロパー融資とは、信用保証協会保証がついていない融資です。

信用保証協会は、金融機関が企業に対して行う融資について保証を行う機関です。

信用保証協会保証付融資がもし返済できなくなった場合には信用保証協会が企業の代わりに金融機関に返済するため(制度によって80%や100%)、信用保証協会による保証が付くのは金融機関にとっては融資のリスクを低減できる仕組みです。企業にとっても保証協会による保証が付くことにより金融機関から融資を得やすくなります。

信用保証協会を利用することができる企業は、資本金額や従業員数が一定規模以下の、一般的に中小企業と呼ばれる企業が対象となります。

プロパー融資を受けられる場合は信用保証協会付融資よりもプロパー融資による資金調達を行うのがよいでしょう。信用保証協会は企業ごとに信用保証の枠(上限)を設定している一方でプロパー融資には枠はありません。また、金融機関の審査も信用保証協会融資の方がプロパー融資よりも通りやすいです。金融機関にとって貸し倒れリスクは保証協会融資は20%や0%であるためです。以上より、信用保証協会融資は、プロパー融資を得られない場合に残しておきたいです。

会社の財務内容や業績の実績を積み上げていき保証協会保証付融資でなくプロパー融資を得られるようになることを目指しましょう。

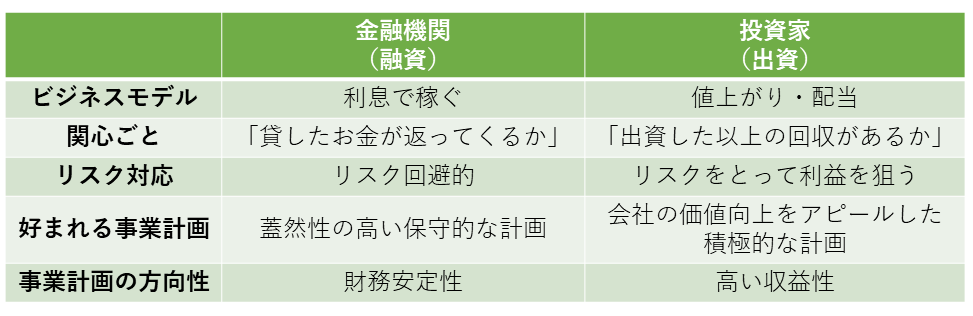

(4)金融機関交渉のポイント

金融機関は企業に融資を行い利息を収受することをビジネスモデルとしています。そのため金融機関が重視するのは、安定的に利息を受け取り、融資した元本を確実に回収することです。よって、金融機関から融資を得るためには、最後まで返済が可能であるということを金融機関に納得してもらうことが重要です。

金融機関に納得してもらうためのポイントは、

①決算書の内容

②経営計画書

です。

①決算書の内容

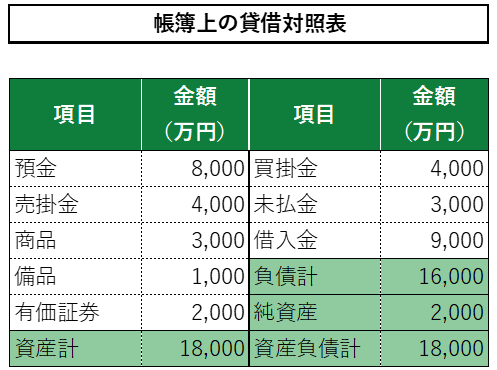

決算書には貸借対照表と損益計算書があります。

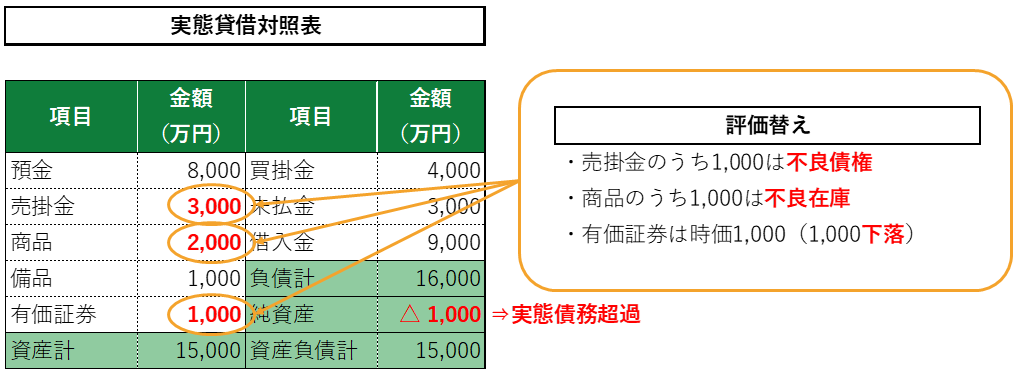

金融機関が貸借対照表で特に重視するのが純資産です。純資産がプラスかマイナスかを金融機関は見ます。純資産がマイナスの状況(債務超過)では融資審査が通りにくくなります。

決算書上は純資産がプラスであったとしても資産価値のないものが計上されている場合には金融機関は評価替えして審査するため、実態債務超過と判断されることもあります。

「金融機関は実態貸借対照表をもとに評価する」と理解ください。

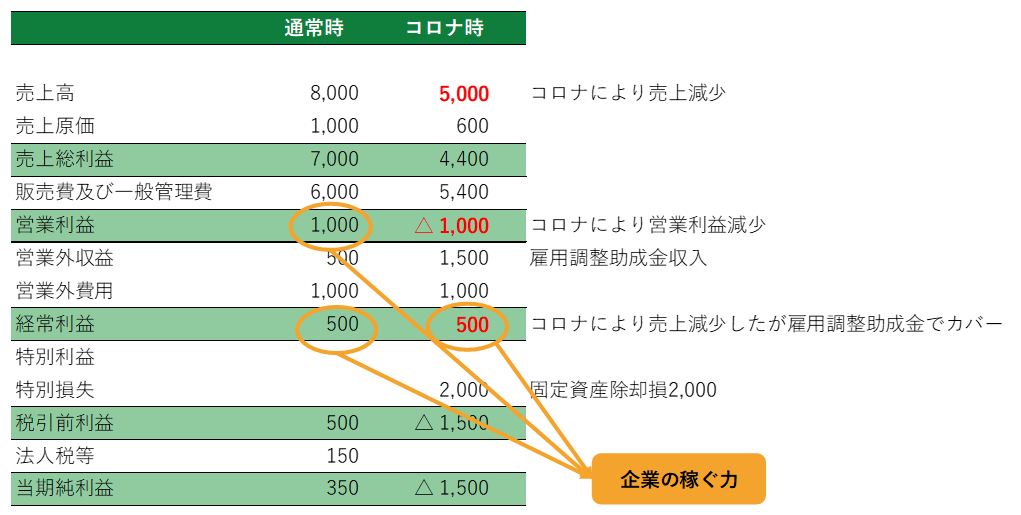

次に、損益計算書で金融機関が重視するのが営業利益と経常利益です。

営業利益は、売上高から売上原価と販売費及び一般管理費を控除して計算される、会社の事業(本業)で稼いだ利益です。

経常利益は、営業利益に、本業ではないが経常的に発生する収益・費用である、営業外収益・営業外費用を加減して計算され、会社の経常的に稼ぐ力を示します。雇用調整助成金等の助成金・補助金を収受している場合には、本業の利益である営業利益はマイナス値であるが営業外収益を計上して経常利益がプラス値になるケースが考えられます。

一方で、すべての収益・費用を合計した結果である当期純利益はあまり重視されません。当期純利益は、経常利益に、臨時的に発生した利益・損失である特別利益・特別損失を加減して計算されるものです。臨時的に発生する利益・損失は企業が経常的に稼ぐ力とは関連性が低いと判断されることが多いです。

②経営計画書

決算書の内容が良ければ金融機関は積極的に融資に応じてくれるケースが多いです。

一方で決算書の内容が悪い場合に融資を得るための重要な手段が経営計画書です。

決算書は過去の財務状況・業績に過ぎないため、過去の数値が悪い場合でも、将来の財務状況・業績が改善されるならば金融機関としても融資を検討しやすくなります。そのため、融資してもらった融資を完済まで返済することのアピールとして経営計画書を作成することが重要となります。

経営計画は、今後の経営・事業方針と行動計画、その結果としての損益計画・資金計画等を示します。

(5)おわりに

金融機関は、「貸したお金が返ってくるか」を気にします。

そのため金融機関に対しては、財務の安定性をアピールすることが重要になります。

開示する決算書の内容が良ければ資金調達がスムーズに進むことが多いですが、決算書の内容が良くない場合に金融機関を納得させるためには実効性の高い経営計画書を作成した上で金融機関に説明することが重要になります。CFOの腕の見せ所となるでしょう。

コメント

COMMENT