企業が活動を行うことで影響を受ける利害関係者のことをステークホルダーといいます。株主・経営者・従業員・顧客・取引先・金融機関・行政機関等が挙げられます。

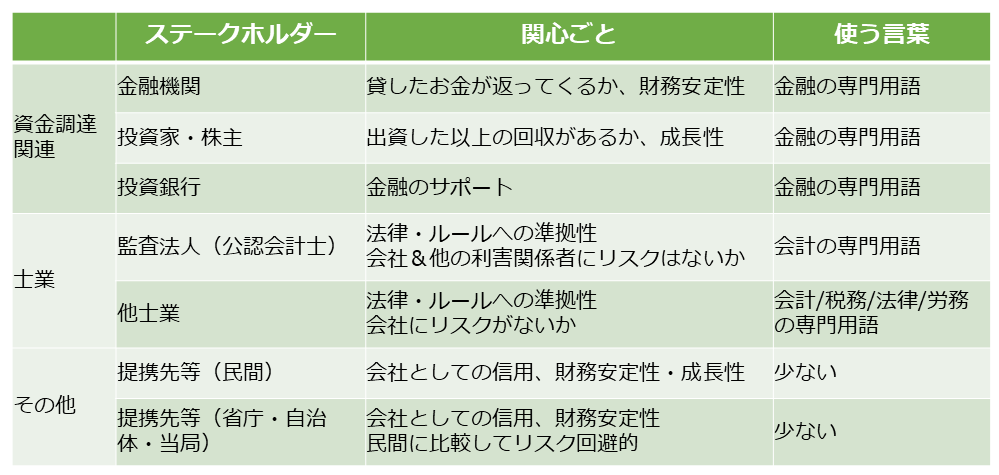

CFOは、「関心ごと」や「使う言葉」が異なる様々なステークホルダーの対応をします。

本記事では、CFOが対応するステークホルダーについて整理することで、CFOに求められる役割やスタンス・心構えについて考察します。

(1)お金に関心(財務安定性・成長性)

CFOが対応するステークホルダーを「関心ごと」「使う言葉」の観点で整理したのが上の表です。

その結果、以下3つのキーワードが浮かび上がってきます。

①お金に関心(財務安定性・成長性)

②法律・ルールの準拠性、リスク対応

③金融や法律・ルールの専門用語

1つめの「①お金に関心(財務安定性・成長性)」について。

金融機関や投資家・株主、提携先については、会社が十分な資金を保有しているのか、または将来資金を稼ぐことができるのか、という点でお金の面が大きな関心ごとの1つです。

その中で、安定性を求めるのか成長性を求めるのかはプレイヤーごとに違いがあります。

金融関係事業者の中でも、金融機関はどちらかというと安定性を求め、投資家・株主は成長性を求めることが多くなります。

提携先については、行政機関は民間と比較してより安定性を求める傾向にあります。

(2)ステークホルダーの価値観や使う言葉の理解

続いて、

②法律・ルールの準拠性、リスク対応

③金融や法律・ルールの専門用語

についてです。

ステークホルダーの価値観や使う言葉は、CEOのそれとは大きく異なることがあります。

例えば金融関係事業者の中には、会社をドライに値付けし、客観的かつデジタルに会社の価値を数字で判断する価値観を持っている方もいます。経営者への敬意や事業への興味よりも会社が将来もたらす期待利回りへの関心が優先されるケースもあります。

また、監査法人(公認会計士)や税理士、弁護士、社会保険労務士等の士業の方々は、「法律・ルールに準拠しているか」に大きな関心を持っています。それぞれの専門分野での法律・ルールから、会社の事業活動が逸脱することがあれば会社や利害関係者のリスクにつながると考え、そのようなリスクを回避しようとします。

CEOは会社が一定程度リスクに晒されてでも利益や成長を追うかもしれません。一方で士業の方々はリスクに敏感であり、リスクを回避するためのアドバイスを会社に対してしてくれます。

そこで、会社として「どのリスクをとってどのリスクを回避するか」のジャッジが必要になります。

CFOはその職域上、士業の方々と接する機会が多いです。またはCFOの中には士業出身の方もいます。士業の専門的な見解・アドバイスを十分に理解した上で、それを自社の経営判断上でどのように活用するかを検討し、CEOや経営陣に意見することが、CFOとして重要な役割になります。

士業の方が「リスクあり」とコメントしたものについて、リスクがあるから回避するのか、それともリスクを負ってでも実行するのか、の判断は会社としての意思決定になります。この場合、最終的にはCEOや全社的なジャッジになりますが、その前段階として士業のコメントの背景を理解しているCFOの見解が重要になると考えます。

また、ステークホルダーが使う言葉について、専門用語が飛び交うことが多くあります。

金融機関や投資家等の金融関係事業者は、金融の専門用語を使用します。また各士業はそれぞれの専門分野の用語を使用します。

それらの専門用語は難解なものも多く、専門用語が飛び交う会話は理解に苦しむこともあります。そういった専門用語を先方と同じレベルで理解している必要はありませんが、わからないことは相手に質問して説明してもらいながらでも理解することが重要です。

士業の方々と接する機会が多いCFOが、彼らの言語を理解し、CEOや経営陣が理解できるように伝えることにより、士業の方々とのコミュニケーションを円滑に進めることが可能となります。

以上の通り、CFOは、CEOとは異なる価値観や言葉を持つステークホルダーとCEOとの間に立ち、通訳のような役割を求められます。

(3)情報開示(IR)

ステークホルダーとの関係性を良好に保つために重要なことが情報開示です。

企業がステークホルダーに対して財政状態、経営成績等、実績や今後の見通し等について情報開示することをIR(インベスター・リレーションズ)といいます。

近年、経営内容のディスクロージャー、つまり透明性が口酸っぱく求められるようになっています。決算書を作成して開示しているだけではCFOの機能として十分とは言えません。決算書のみならず経営の現状を説明する、すなわち財務内容のみならず経営全般をきちんと把握した上で説明できることがCFOとして必須になります。

上場企業が常にIRを求められる一方で、非上場企業においても、ベンチャーキャピタルや事業会社から出資を受ける際には定期的に求められることがあります。

日頃からステークホルダーに対して情報開示を行うことで、会社の状況の理解が進み、信頼を得やすくなります。

月次での経営会議等の社内会議での報告資料の内容と同様のものを定型フォーマット化して定期的に報告する習慣をつけるとよいでしょう。

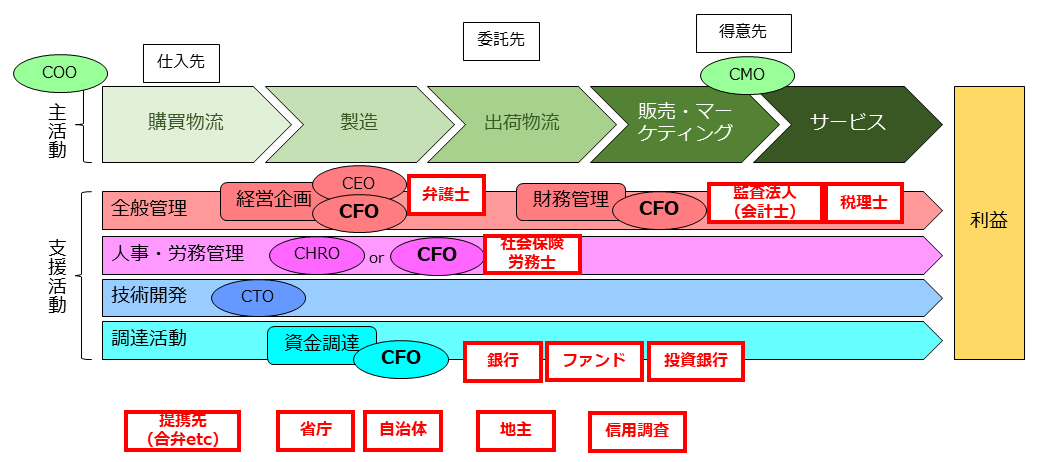

(4)CFOが対応するステークホルダー

以下で、それぞれのステークホルダーの概要について説明します。

Ⅰ.資金調達関連

①金融機関

金融機関は企業に融資を行い利息を収受することをビジネスモデルとし、安定的に利息を受け取り、融資した元本を確実に回収することを重視しています。

詳しくは過去の記事「Debt(融資)調達のポイント」ご参照。

②ファンド

投資先の企業価値が向上させ資金を回収することをビジネスモデルとし、安定的な成長よりもハイリスク・ハイリターンな成長を好みます。

詳しくは過去の記事「Equity(出資)調達のポイントと資本政策」ご参照。

③投資銀行

資金調達や企業買収をサポートするコンサルタントです。

「銀行」と付いていますが預金の貸付等は行っておらず、企業や機関投資家と資本市場を結ぶ業務を行っている金融の専門家です。

Ⅱ.士業

④監査法人(公認会計士)

会社の決算が適正に行われているかをチェックする専門家です。

上場会社等の一部の会社では公認会計士or監査法人の監査が必須になります。

会社の負担でフィーを支払って監査業務を委託しているので、会社の味方でありますが、一方で株主や銀行に対してのディスクロージャーの適正を保証する役割であるため、会社と利害が対立することがあります。公認会計士・監査法人はディスクロージャーの適正化のために保守的な見解(他社事例のある会計処理や、利益がより低くなるような会計処理)をとることが多い傾向があります。

監査法人・公認会計士側の価値観・理屈を理解した上で自社の主張を通すための交渉が求められます。

⑤税理士

企業の税務申告を行う専門家であり、税務に関する相談をする存在です。

会社の税務申告は自社で行ってもよいので税理士への委託はMUSTではありませんが、中小企業であればほぼ100%の割合で税理士と契約して委託しているのではないでしょうか。

節税等税金上メリットが出るための方法を相談できるし、アドバイスをもらえます。税務上リスクがあるものはリスクありと強く言ってもらえることが多いです(税理士本人にとってもリスクになるので)。

「リスクがある」というコメントをもらった場合に、どうジャッジするか。リスクだけを見ると「NO」となるが、リスクとリターンのバランスを考えた上で「GO」なのか「STOP」なのか。専門知識とビジネス感覚をあわせもつCFOの見解が会社の意思決定に大きな影響を及ぼします。

⑥弁護士

企業の法律マターを相談する専門家です。

日常的には、契約書の内容を相談する等でお世話になったり、スポット的には、組織再編やM&A等の法律がからむ問題や、訴訟を提起する/提起された場合には、相談する存在です。

法律の知識・解釈・判断はかなり専門的になります。弁護士が丁寧に説明してくれたしても、完全には理解できないこともあるかと思います。比較的法律に詳しい(民法や会社法)CFOが理解して嚙み砕いてCEOに伝えたうえで、会社としてどうジャッジするかが重要になります。

⑦社会保険労務士

社会保険手続を行う専門家であり、労務問題を相談する存在です。労務面での法律的対応については弁護士と相通ずることもあります。

特に昨今は労務問題が企業に与える影響が大きくなってきているため、専門家の意見を聞きつつ自社の対応をどのように行っていくかのジャッジはCFOとして重要になります。

Ⅲ.その他

⑧提携先

営業や技術面での提携にとどまるのであればCFOの出番は少ないですが、一方資本的な提携を伴う場合は、会社の状況を理解していて説明できるCFOが矢面に立つことが多いと考えられます。

提携先としては、提携する相手が信用のある会社なのか、財務的に心配はないのか、将来キャッシュをどれだけ稼げるのか、等を気にしているので、それらを丁寧に説明して理解をもらうことが重要になります。

⑨省庁・自治体(都道府県・市町村)

省庁・自治体と提携やパートナーシップを組む場合は、相手方に自社について理解を深めてもらうことが必要になります。

特に、指定管理制度のように、自治体の資産を企業に管理委託する契約を行う場合は、管理運営面での対応以外に、会社としての対応が必要となります。自治体としても委託する相手先として相手が信用のある会社なのか、財務的に心配はないのか、を気にしているので、それらを丁寧に説明して理解をもらうことが重要になります。

⑩地主(民間/当局)

土地や建物の借主にとっては、貸主と良好な関係を保つことが重要です。

貸主にとっては借主が適切に利用してくれることを気にします。土地に建物や構造物を設置するのは問題ないか、騒音等の問題は生じないか、等々。

また、貸主は継続して契約して賃料を支払うことを望んでいますので、借手の財務状況が悪化する場合には対応を要します。特に昨今はコロナの影響を受けた等により賃料の免除・減額・支払猶予を申し入れるケースも多くありますが、そのような申し入れが受け入れられるためには継続的な関係構築が前提条件になると考えます。苦しい時にはステークホルダーにも負担をお願いした上で一緒に乗り越える、という関係性を常日頃から意識して対応することが重要です。

スキー場やゴルフ場を運営する場合には国有林を賃借するケースもあります。国有林は林野庁の森林監督局の管轄です。国の管理になりますので、より安定的な経営を求められる傾向にあります。M&Aにより運営者が変更する場合には国として国有林を新運営者に賃貸するかを審査されるため、森林監督局に対して十分な情報開示を行い良好な関係を築くことはM&Aの成否にも影響する重要なポイントとなります。

⑪信用調査

信用調査とは、企業が他社と取引する際に、取引相手のことを知るために行う調査です。 対象会社に支払い能力はあるか、債務超過に陥っていないかなどといった点を調査する趣旨です。帝国データバンク、東京商工リサーチという会社が信用調査会社として有名です。

信用調査を依頼されると、信用調査会社は対象会社に対して、経営状況や財務状況のインタビューや関連資料の依頼を行います。調査に基づいて信用度を判定し、評点をつけます。信用度が高い会社ほど評点が高くなります。

会社の定量面・定性面の情報については対象会社の了承のもとで信用調査会社データベース上で公開され、信用調査会社会員は当該データベースにアクセスすることにより当該情報を知り得ることになります。

調査対象会社としては、信用調査の依頼に応じるのも断るのも任意ですし、応じる場合もどの内容に回答する(資料提示に応じる)かも任意です。

積極的に情報開示する方針である会社や業績のよい会社は信用調査会社に求められるままに応じればよいので、信用調査の対応にあたって特段の技能は必要ないと考えられます。一方であまり情報開示をしたくない会社や業績の悪い会社については、なるべく情報を開示したくないインセンティブが働きます。しかしながら情報を開示しないことも評点悪化につながる可能性があるため、どの内容の情報を開示するとどの程度の評点になるかというバランスを考慮しながら調査対象会社に応対する必要があります。調査対象会社の調査員の方も評点の付け方をなかなか教えてくれなかったりしますので、うまく話を引き出しながら最適な情報開示とするように動くということが重要となります。一種の交渉術が求められることから、会社の状況をよく理解しかつ交渉にも長けているCFO等が対応することが望ましいケースもあるでしょう。

(5)まとめ

CFOは、お金に関心を持ち財務安定性や成長性を求めるステークホルダーに対して、

・経営全般をきちんと把握した上で情報開示し、関係性を良好に保つこと

・CEOとは異なる価値観や言葉を持つステークホルダーとCEOとの間に立ち、通訳のような役割を果たすこと

が重要な役割になります。

コメント

COMMENT