4月に入り、学生にとっては入学、新学期の季節、新社会人として働き始めた方もいらっしゃいます。

気持ち新たに頑張ろう、と気合を入れている方も多いのではないでしょうか。

4月は「1年の始まり」という性格があります。

では会社の事業年度はどうでしょう。4月から始まって3月で終わる、3月決算の会社が多いイメージがありますでしょうか。

決算月をいつにするかは法人が任意に決めることができます。

みなさんお勤めの会社の決算月は何月ですか?

そして、なぜその月を決算月にしているのか、ご存じでしょうか?

本記事では、「決算月はいつにするのがよいのか」という点について考えてみます。

目次

(1)大企業では3月決算が過半数

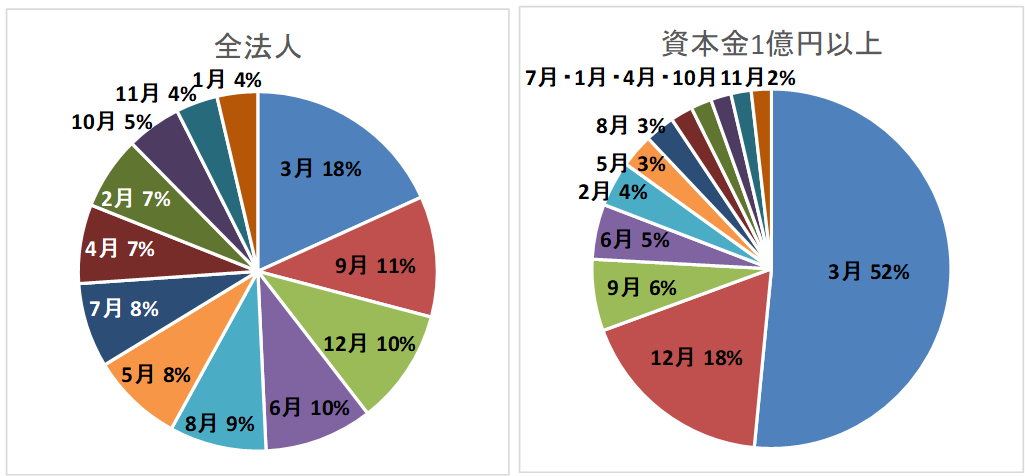

日本の法人が決算月を何月にしているか、国税庁が公表している統計年報で調べた結果は以下の通りです。

日本の法人の決算月

(出典:令和2年度国税庁統計年報より集計)

2020年度に法人税の申告をした法人の数は約282万社あり、このうち年1回決算の法人が約279万社でした。そのうちの約18%にあたる約51万社が決算月が3月でした。次いで、9月(約30万社、11%)、12月(約29万社、10%)、6月(約27万社、10%)の順となっています。

次に、対象を資本金が1億円以上の法人に絞ると、決算月の分布は大きく異なります。2020年度に法人税の申告をした法人のうち、資本金が1億円以上である会社等の数は約2万9千社ありました。このうち、決算月が3月である会社等は約52%(約1万5千社)を占めています。12月、9月、6月である法人を合わせると、全体の81%となります。

海外の法人は12月決算が比較的多いことから、海外で事業を展開する会社や海外資本の日本法人等の中には、海外の法人と決算月を統一する目的で決算月を12月にしている法人もあります。

しかしながら大企業においては3月を決算月にしている会社が多くを占めている現状です。

(2)決算月を決める10のポイント

企業が任意に決めることができる決算月。いつにするのがよいか、10のポイントをお伝えします。

①親会社があるなら合わせる

親会社やグループ会社がある場合には、親会社・グループ会社の決算月に合わせるのがよいでしょう。

管理上、月次決算を行い月次ベースで数字を管理することを行っているならば、2社間で決算月が相違していても問題ありません。一方で月次決算を精緻に行っていない会社や、年度末の決算処理で一括で処理している会社は、2社間で決算月が相違していることで2社の合算や2社間比較を正確に行えない可能性があります。

上場会社や将来上場を目指す会社については、正確に連結決算を締める必要があり、子会社の決算月が親会社と相違する場合には親会社の決算月において子会社も期末決算に準じた処理を行うルールがあります。このような追加の対応の手間を考えると、子会社の決算月は親会社に揃えておくのがよいでしょう。

②事業のサイクルに合わせる

事業の年間のサイクルに決算月を合わせる、という考え方です。

会社においては決算期ごとに「年度の計画・予算を策定 → 1年間通して予算進捗管理 → 年度で決算」というPDCAを回しますので、管理上のサイクルと現場での事業のサイクルとを一致させる方が運用がしやすい会社も多いと考えます。

例えば、学校や学習塾関連の事業であれば、学年の終わりに合わせて3月決算がよいでしょうか。

アウトドア関連では、スキー場運営会社ですと、シーズンが終了する4月や5月あたりでしょうか。

③季節変動が大きい会社は純資産額が大きくなる月で決算締め

決算書のうち貸借対照表は、期末日時点での資産・負債・純資産の状況を開示します。

季節変動が大きい会社については、どの月を決算月にするかによって、純資産額の数字が大きく変動するケースがあります。

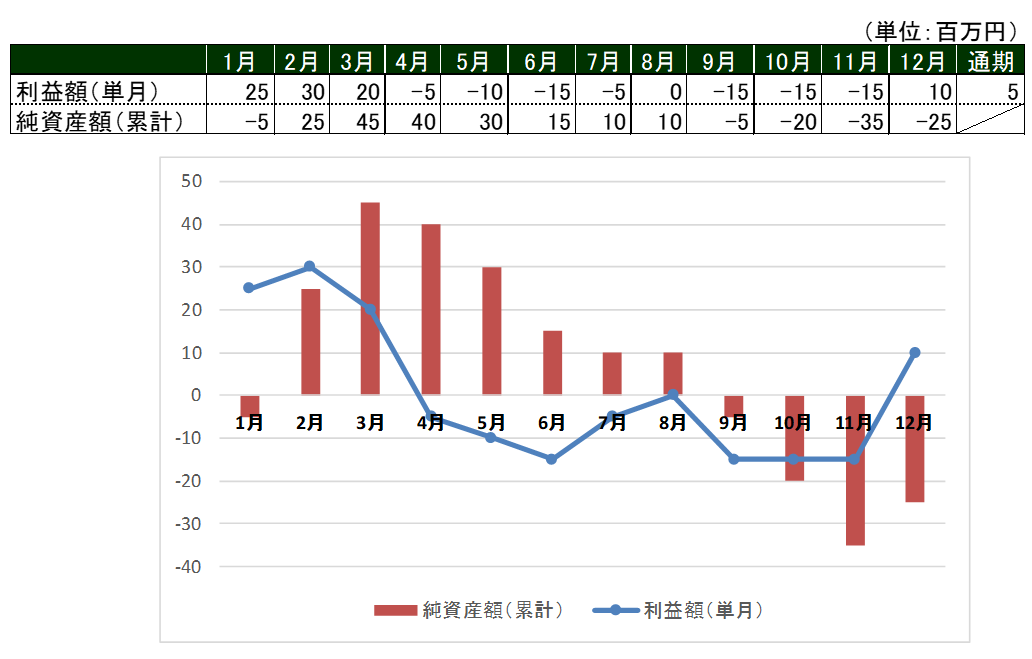

スキー場運営会社の利益額(単月)と純資産額(累計)の月次推移

季節変動が大きい会社として、スキー場運営会社を例に考えてみましょう。

あるスキー場会社で、利益額(単月)と純資産額(累計)がグラフの通りに月次推移する会社を想定します。

主に冬季の12月~3月に利益を稼ぎますが、閑散期である4月~11月においては月次では損失を計上するケースを考えます。

この場合、純資産額を月次で見ると、大きく変動しています。

繁忙期前の11月においては純資産額△35百万円になるのに対し、繁忙期終了直後の3月においては純資産額が+45百万円になります。

すなわち、このケースでは、

決算月を11月にすれば → 期末の純資産額が△35百万円

決算月を3月にすれば → 期末の純資産額が+45百万円

となり、80百万円も差が生じることになります。

どちらの場合も年間の損益額は+5百万円で同じにもかかわらずです。

決算書上で、「純資産額△35百万円」と記載されるのと、「純資産額+45百万円」と記載されるのとでは利害関係者からの評価が大きく異なります。

付き合いの深い金融機関等の関係者は季節変動性含め会社の実態をよく理解しているでしょうから、月次での変動を考慮した上で評価してくれるかもしれません。一方で決算書の数字だけで会社の評価が決まってしまうケースも往々にあります。それを考えると決算書上の数字を良く見せるという工夫も重要な施策になってきます。

アウトドアビジネスを行う法人、及びその他季節変動が大きい会社においては、月次で見て純資産額が大きくなる月を決算月に設定する、ということは1つの方法と考えます。

④自治体等との取引・開示が多い場合

自治体は基本3月決算となります。

自治体を相手に事業を行ったり、自治体と一緒に事業を行う場合には、4月から3月までの期間での決算情報を自治体に報告を求められることがあります。

この場合、自社の決算月が3月以外であれば、自社の決算とは別に自治体報告用の決算を締める必要が生じるでしょう。一方で、決算月が3月であれば自社の決算をそのまま開示することで足りるため、実務負担の軽減に繋がるということが考えられます。

自治体等3月決算の主体を相手にする件数が多い会社については影響があるかもしれません。

⑤経理・経営企画業務の繁忙期を避ける

期末から翌期初にかけての決算期末前後は経理・経営企画業務の繁忙期にあたります。

つまり決算期末近辺では、翌期の予算・計画の策定という経営企画業務があり、決算期末日後は決算締めや税務申告業務という経理業務があります。

中小企業の中には、少ない人員で運営を行い、一人が多くの業務を兼務している会社も多いです。業務の繁忙期が重なると経理や経営企画業務に手が回らないという状況に陥る可能性も考えられます。

人員体制と業務の繁忙期を勘案した上で決算月を検討することが望ましいです。

なお小売業で2月決算の会社が多いのは、2月と8月が閑散期であるからと言われています。ボーナスが支給される6月・7月、12月においてボーナス商戦が活発になります。季節の変わり目の衣料品や、家電・家具の買い替えについても、ボーナス支給の時期に需要が高まります。12月にはクリスマス商戦もあり、さらに購買活動が活発になります。

そしてボーナスでの散財の反動で、2月や8月においては買い控えとなる傾向があります。2月・8月は消費者の購買活動が相対的に低い時期であり小売業としては閑散期になることから、決算業務の繁忙と重ならないよう2月を決算月にしている小売業も多いようです。

⑥税理士の繁忙期を避ける

決算月が3月である会社が比較的多いため、税理士にとっては、決算チェックや法人税の申告等の対応のため4月から5月にかけて繁忙期を迎えます。

決算月を3月にした場合には、税理士のマンパワーの限界から、スピーディな対応や時間をかけた丁寧な対応等を十分に期待することが難しい可能性もあります。

同様の観点で、税理士のもう一つの繁忙期が、2月から3月にかけての所得税の確定申告です。決算月を1月にした場合には、この時期と重なってしまいます。仮に社長個人の確定申告も税理士に依頼する場合は、同時期に会社の決算と社長個人の確定申告の対応を行う必要があり、さらに税理士のマンパワーが不足することになります。

税理士からより高いクオリティの対応を受けられる観点からは、税理士の繁忙期を避け、1月や3月を決算月にするのは避けたほうがよいでしょう。

⑦上場会社&IPOを計画するなら監査法人の繁忙期も

税理士と同様に、上場会社やIPOを目指す会社においては、監査法人の繁忙期も考慮するとよいでしょう。

監査法人が行う会計監査は、決算月後1~2ヶ月程度が繁忙期になります。

監査法人のクライアントは大企業を中心に3月決算が多いことから、3月決算への対応は監査法人のマンパワーが不足する傾向にあります。

上場企業の決算や監査法人の監査は四半期ごとに行われることから(正確には、四半期決算は「監査」でなく「レビュー」といいます)、3月・6月・9月・12月を決算月にした場合には監査法人の繁忙期に重なる可能性が高くなります。

特に、上場を目指す会社が監査法人と契約することのハードルが近年高くなっています。監査法人としても上場準備会社との監査契約についてはリスクと監査報酬とを勘案して慎重に判断する傾向にあるため、結果的に監査契約を受嘱してくれる監査法人が見つからないという、「監査難民」問題も課題になっています。

監査法人の繁忙期を避けるために、3月・6月・9月・12月を決算月にすることは避けることが一案と考えます。

⑧着地見込みを見ながら決算対策

経営を行う中では、繁忙期を経過し決算期末が近づく頃になると決算の着地見込みが気になります。

「計画よりも実績の売上高が上ブレしたので、利益が多くなり、納税額が計画よりも増えそう」という見込みだった場合、決算期末までに節税等の決算対策を行いたいと考えるケースもあるでしょう。そのため、繁忙期を終えてすぐに決算期末を迎えるのではなく、決算月を繁忙期と離しておくのも一案です。

一方で、「繁忙期において計画よりも実績の売上高が下ブレし、赤字決算になりそう」という見込みだった場合、決算月を繁忙期の時期と離して設定しておけば、決算期末までに営業施策を見直して残りの期間での売上回復を目指すことも可能になります。

⑨資金繰りから逆算する

決算を締めて法人税や消費税などを申告・納税をするのは、決算月の2か月後になります。税金納付にあたっては大きな支出が発生しますので、資金繰りを注視する必要があります。税金納付が資金繰りが苦しい時期に重ならないように、資金が少なくなる月の2か月前を決算月にすることを避ける、という考えもあります。

この点、納税資金用として金融機関として短期融資を受けるという方法も考えられるため、融資を受けられるかどうか、自社の信用力も勘案しながら検討するのがよいと考えます。

⑩【設立時】消費税の免税期間を考慮する

会社設立時の資本金額が1,000万円未満の株式会社は、設立第1期目と第2期目の消費税の納税義務の免除を受けることができます。

免除されるのは2年間ではなく、2年度です。そこで、消費税の納税義務の免除期間ができるだけ長くなるようにするためには、設立年月日からもっとも離れた月を決算月にするのがよいです。

仮に設立第1期目が3か月だけであれば、1年3か月で2年度が経過します。この場合納税免除のメリットを受けられるのは1年3ヶ月です。納税免除のメリットを最大限に受けるためには、設立年月日から最も離れた月を決算月とする。そうすれば、最大で丸2年間納税が免除されます。

このように、設立時の資本金が1,000万円未満であって、消費税を納税する可能性がある場合は、納税免除のメリットを視野に入れて決算月を決めるのも一つの考え方です。

なお、消費税について今後留意する必要があるのが「インボイス制度」です。

2023年10月以降は、適格請求書発行業者以外からの請求については仕入税額控除ができない、簡単に言うと消費税の納付額が増えてしまうという制度です。

この制度の開始を見すえて、多くの事業者が適格請求書発行事業者への登録へ動くとみられます。ここで適格請求書発行事業者は、設立第1期目または第2期目であっても免税事業者にはならず、消費税 及び地方消費税の申告義務が生じます。

つまり、適格請求書発行事業者へ登録する場合は、「消費税の免税期間を考慮して決算月を検討する」ことの意味は無くなると考えます。

(3)決算月を変えるには

会社の決算月は、定款に規定されています。決算月を変更するには、株主総会を開催し、定款の変更を決議することが必要です。

定款の変更は特別決議事項になります。

特別決議とは、過半数の議決権をもつ株主が出席し、出席した株主の議決権のうち3分の2以上の賛成をもって可決されます。

株主総会で決議された後、税務署に「異動事項に関する届出」を行います。

決算月は登記事項ではないため、変更登記は行いません。

以上の流れを踏めば決算月の変更が可能です。議決権の3分の2以上の同意を得られるオーナー企業等においては負担なくスピーディに変更することができます。

決算月は、法人の都合に合わせて設定することができ、事業を開始してからも自由に変更することが可能です。

例えば決算期末の直前に大きな売上の計上を見込み、それにより大きな利益を計上することがわかったとします。その場合、大きな利益が生じる前に決算月を変更することで税金の発生を1年近く遅らせることができます。この場合1年後までに節税対策を行う猶予を得られるという点でメリットがあります。

ルール上はいつでも何度でも決算月の変更は可能ですが、むやみに変更することはおすすめしません。度を越した節税施策は税務当局や金融機関等からの評価に影響を与える可能性がありますし、決算月を変更して決算を締める回数が増えればその分実務負担も増加することになります。

上述で示したポイントのそれぞれを検討しながら、事業環境や経済実態に合わせて必要に応じて変更を検討する、といったスタンスがよいと考えます。

コメント

COMMENT